利好持續釋放,中特估高股息引領市場熱潮

2024-06-14

在當前經濟轉型、產業升級和國企改革的大浪潮中,中特估概念脫穎而出。較低的估值、穩定的增長和較高的股息率,讓中特估概念股票吸引眾多投資者的關注,同時也成為了股票資產配置中新的投資機遇。

一、中特估股票持續景氣

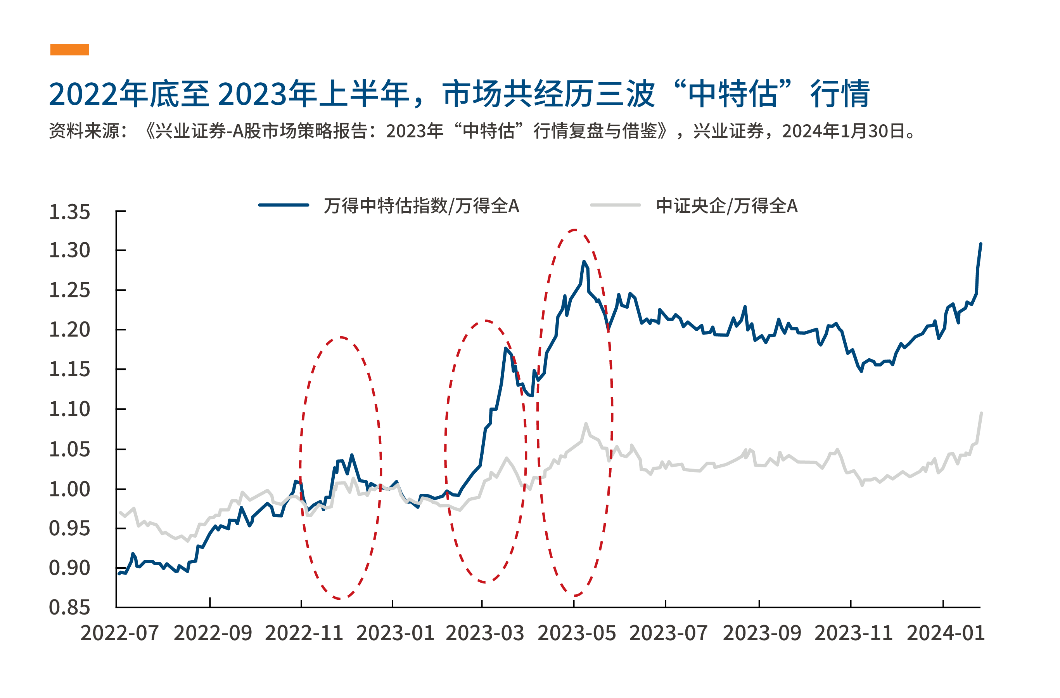

從2022年11月「中國特色估值體系」這一概念被提出後,到2023年上半年,中特估成為市場的主線方向之一,幷分別在 2022 年 11 月下旬、2023年2月中旬至3月中旬、2023年4月初至5月中旬期間,三次領漲市場,表現十分亮眼。但這三次上漲行情又有所不同,此前兩次更多聚焦在建築、石油、煤炭、鋼鐵等傳統「中字頭」行業,第三次則由於數字經濟行情的催化,運營商、出版、算力等TMT方向國央企也顯著上漲,中特估概念涉及的範圍出現了擴大。(來源:市場公開資料,下同)

二、政策催化推動價值回歸

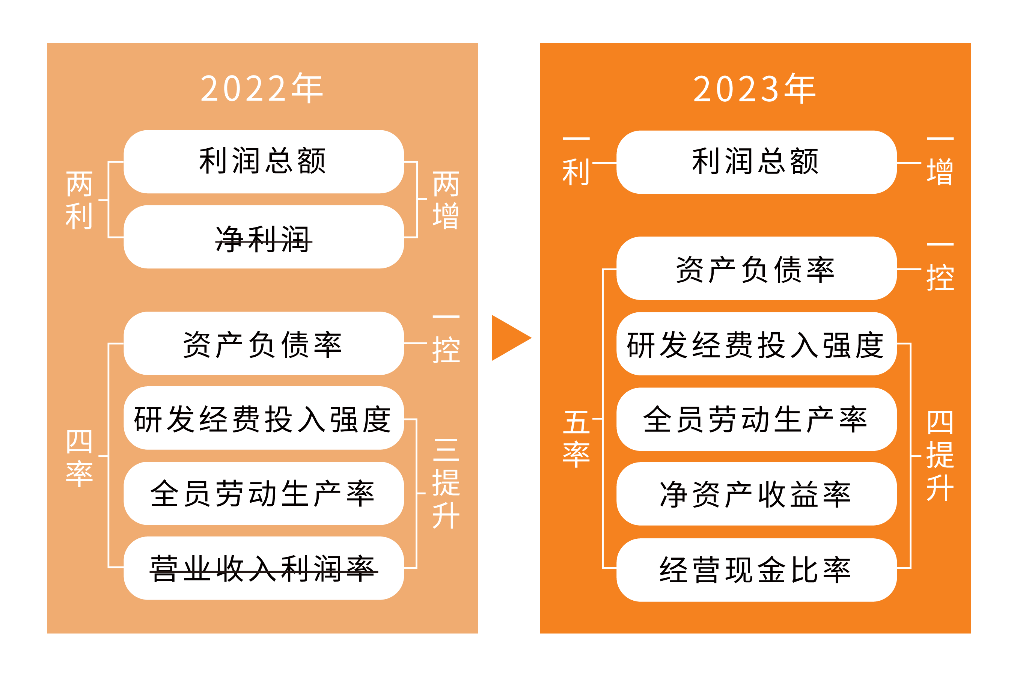

1月24日,國務院國資委提出將把市值管理成效納入對中央企業負責人的考核,引導中央企業負責人更加重視所控股上市公司的市場表現,及時通過應用市場化增持、回購等手段傳遞信心、穩定預期,加大現金分紅力度,更好地回報投資者。並在2023年將央企的考核體系從2022年的「兩利四率」調整為「一利五率」,增加了對央企ROE的考核。

業內人士指出,作為國企改革的一部分,央企市值管理納入考核這一政策再次強調了央企市值管理的重要性,清晰的指出了央企市值管理的路徑,即增持、回購股票,提升現金分紅比例、加強股權激勵等。不僅有利於抬升央企上市公司的股價,也大大提振了投資者的信心。

除了政策的催化外,中特估概念股票本身也存在價值回歸的需求。2022年,A股441家央企上市公司共計營收30.9萬億元,歸母淨利潤2.69萬億元,分別占比43.3%、52.0%,但截至2022年末,央企上市公司總市值僅占A股總市值的26.9%。

從估值上來看,央企上市公司估值也低於市場平均。截至 2024 年 4 月 23 日,中證央企指數市盈率 TTM 為 10.71,低於全市場中證全指的 15.90,明顯低於中證民企指數的 30.66,從歷史來看央企的估值也長期低於民企和市場平均水準。

而隨著央企價值創造行動開展以來,成效也開始顯現。2023年,中國央企全年實現營業收入39.8萬億元、利潤總額2.6萬億元。ROE達到6.6%。此外,央企的科技創新力度明顯加大,2023年的研發經費投入達到1.1萬億元,已連續兩年突破萬億元大關,持續加碼戰略性新興產業和未來產業。因此,價值回歸的需求也在推動中特估概念持續景氣。

三、ETF是投資高股息股的重要途徑

綜合上述因素,中特估概念有望持續景氣,高股息股也因此成為熱門投資標的。以港股市場為例,近期以銀行、保險、三大運營商和「三桶油」為代表的高股息股均迎來大漲。高股息股票投資策略正成為當下熱門選擇。但對於普通股票投資者來說,直接投資個股仍存在一定的門檻且成本較高。

此時,交易所交易基金(ETF)就為投資者提供了一種便捷、多樣化的方式。高股息ETF彙集了一籃子證券,將多只高股息央國企股票包含在內。通過投資ETF,投資者可以接觸到來自不同行業的央國企高股息股票,從而降低與個股選擇相關的風險,整體把握中特估行情潛在的增長機會。此外,ETF還提供流動性和透明度,因此對於普通投資者來說是個智慧的選擇。

於近日,Global X 恒生高股息率ETF(3110.HK)已正式納入互聯互通計畫,並於2024年5月6 日開始在中港兩地市場交易,此舉標誌著該ETF成為滬深港通計畫內首只追蹤恒生高股息率指數的南向交易ETF,進一步豐富了投資者的投資選擇。

Global X 恒生高股息率ETF(3110.HK)獲納入互聯互通計畫,標誌了未來資產進入了新的里程碑。ETF互聯互通計畫是中國證監會於2022年5月27日宣佈推出,旨在進一步深化中國內地與香港兩個資本市場的互動與融合。根據要求,要成為該計畫下合資格的南向交易證券,需符合多個條件,其中一項為過去6個月日均資產管理規模(AUM)需不少於17億港元,該ETF 成為合資格證券,足以證明具有一定規模。

根據公司官網資料顯示,Global X 恒生高股息率ETF(3110)自2013年成立以來,已近11年歷史,是香港上市的高股息率ETF中成立歷史最長的產品。同時也是香港上市之中資產管理規模最大的高股息率ETF,截至2024年6月3日,資產規模達超過20億港元。Global X 恒生高股息率ETF(3110.HK)為投資者提供高股息率的投資回報,上市至今,該ETF年化股息率高達8.24%,目標是實現每半年派息。

未來資產環球投資(香港)有限公司行政總裁趙玩衍先生表示:「Global X 恒生高股息率ETF(3110.HK)獲納入互聯互通計畫,再次證明我們致力提供高質素及創新的投資機會,並強化我們對拓展內地市場以至全球業務的信心。」